За 2 недели работы “Платона” транспортировщики заплатили в районе 550 млн рублей. Наряду с этим пени, которые первично должны были составлять 450 тысяч рублей за 1-е нарушение и миллион — за следующие, были уменьшены в 100 раз: до 5 и 10 тысяч соответственно. Плата за километр кроме того была сокращена с 3,73 рублей за километр до 1,53. Но большой радостности промежь игроков рынка эта информация не вызывает: такая скорость принятия решений о понижении тарифов и административных штрафов продиктована не заботой о бизнесе, а невысокой готовностью всей системы и экономической необоснованностью первичных цифр. Таким мнением с Петербургским юридическим порталом поделился председатель совета директоров автотранспортной организации ТК “Гребенщиков” — Константин Гребенщиков.

- Давайте начнем с организации. Какими видами транспортировок вы занимаетесь?

- Наша фирма занимается фактически всеми видами транспортировок: тенты <тентованные прицепы, прим.ред.>, контейнеры, рефрижераторы. Основной профиль деятельности — автоперевозки производственного оборудования для добывающей отрасли. Наш основной подвижной состав — фуры 92 м

3/ 20 тысячь киллограм.

- Где вы берете заказчиков?

- У нас есть пару инструментов: это и интернет сайт atpgreb.ru, и звонки. Но основной наш канал продвижения — это тем не менее советы. Наряду с этим мы не силимся нахватать больше заказов — у нас есть пул, с которым мы работаем, и через который к нам обращаются. Мы закрываем все потребности заказчиков — можем сорганизовывать каждые типы транспортировок.

- Расскажите детальнее о структуре вашего парка.

- Собственный транспорт образовывает 80% парка. 20% — лизинговые машины и притянутые средства передвижения.

- С какими трудностями вы до сих пор сталкивались в работе?

- До этого были лишь текущие неприятности: трудные места погрузки либо разгрузки транспорта, и, как расследование, — неприятности с распределением груза по прицепу. Ремонт и обслуживание машин. Ну и плюс трудные точки доставки — но это вопросы логистики.

- Кстати, у вас на текущий момент все автомашины на линии?

- Полностью все автомашины в линии, простоя у нас нет. Однако, мы поддерживаем те акции, которые проходят, но лишь не участвуем в самих пикетах — у нас есть обязанности перед заказчиками, в частности, по периодам доставки.

- А какую идею вы поддерживаете относительно введения системы “Платон”?

- В случае если система будет функционировать в таком же хаотичном виде, как сейчас, то мы за то, чтобы ее аннулировали. В случае если работа будет отлажена, то мы за справедливую уплату. Платежи должны производиться только за пройденное расстояние. Мы будем платить, в случае если все будет по-честному. Но сейчас в личном кабинете мы не видим, сколько километров прошла автомашина: колонка есть, а информации нет. Позволяйте подходить многосторонне: а то у нас налог на автомобили, налог, а сейчас еще и это. Совсем все это выглядит как латание дыр в бюджете, а не как отраслевая проблематика.

- А ваши шофёры?

- Шофёры солидарны с бастующими. Рассуждают о увеличении цен на продукты. Кстати, шофер, неудовлетворенный своим работодателем, может намеренно испортить бортовое устройство, сломать, выкинуть. И что? Получается, наша фирма зависит сейчас от шофёра.

- Как сопоставимы затраты на обслуживание “Платона” с вашими затратами на амортизацию по виновности нехороших дорог?

- В случае если платежи через систему “Платон” будут действительно идти на ремонт дорог, то, конечно, экономический эффект для нас будет самым хорошим. У нас прекратят ломаться прицепы. Сегодня для нас это основная неприятность. В последние месяцы мы все время ремонтируем прицепы, и финансовые затраты на это громадные. Но режим расходования всех собранных средств непонятен до сих пор, не обращая внимания на обещания госслужащих.

- Как вы получали бортовое устройство?

- Я весьма сочувствую тем организациям, которые еще не получили бортовые устройства. Сегодня они не в состоянии работать в обычном русле, каким образом это делаем мы. Когда мы получали бортовые устройства — 11 ноября, очередь уже была расписана до 19 декабря.

Вот, кстати, пример: в СПБ, пятимиллионном городе, один офис “Платона”, в котором 4 приемных окна и 3 терминала. В случае если 11 ноября возможно записаться на выдачу 19 декабря, то все это время шофёры должны ездить по маршрутным картам, приобретя их на неработающем интернет сайте. Ну или прибыть в тот самый офис, который работает с 9 до 18 (а не до 20, как было сообщено). И вот тут не понимаешь, куда бежать. Возможно кричать “нет плате!”, но это утопия. Я бы произнёс, “теките хотя возможность заплатить!”. А то мы не только не понимаем, для чего плата, но и заплатить не можем.

- Как работает маршрутная карта?

- Весьма интересно работает. К примеру, мы заводим начальную и финальную точку и 3 переходные. К примеру, ставлю Пермь, Петербург и Вологду. На этом нашем маршруте нет удобных дорог федерального значения. Наряду с этим система всякий раз силится вывести тебя именно на федеральную дорогу, предлагая маршрут с крюком под 300 километров. Так как в случае если в маршруте трасса не федеральная, а местная, это не выгодно для “Платона”.

- И что с этим делать?

- Нам проходилось делать несколько маршрутную карту, а пару, с свыше нередкими точками. Возможно, конечно, дать согласие на предлагаемый маршрут. А вдруг нет, то нужно отменять старую карту и создавать новую. В случае если это сделать, то значит, деньги оплачены напрасно.

- Вам уже выписывали штраф?

- У нас таковой информации нет. Мы должны были бы это увидеть в личном кабинете. Но, может, штраф и есть, а мы о нем не знаем — в системе начались технические сбои.

Но сейчас даже со административными штрафами же ничего не ясно. Вот у нас едет 10 автомобилей по трассе, на которой сломалась рамка, которая считывает данные: получается, что нужно будет заплатить 450 тысяч за первую и еще по 1 млн. за всякую следующую? По какой причине так — рамку же не мы ставили! Такие суммы — это немедленно организацию закрывать! А ведь настоящих вопросов довольно много. И никто не в состоянии на них ответить. Осведомлен обо всех деталях должен быть и шофер. К примеру при поломке на дороге федерального значения он обязан сделать звонок и сказать 12-значный номер счета. Другими словами, тут мы должны еще и инструктаж осуществить по этим непонятным правилам, которые даже в вспомогательном центре “Платона” никто не знает.

- Как вы переводите средства в “Платон”?

- Мы заблаговременно перечислили денежные средства в систему “Платон” — 13 ноября. После этого ожидали некоторое время, когда мы увидим средства в личном кабинете. Первый раз мы их увидели 16 ноября. Перечислять нам пришлось по банковским реквизитам, платежным поручением через банк.

- Говорят, с зачислением денежных средств там тоже бывают неприятности...

- Деньги мы зачисляем постоянно, и они все время доходят до системы на протяжении двух суток. Целый вопрос в том, как расходуются эти денежные средства. В случае если раньше в системе наблюдались сведения о километраже, то сейчас этих сведений в системе нет. Деньги просто списываются, а за какое количество километров — неясно. К примеру, в реальном времени понять, что ты платишь 1,53 рубля за 1 км, нереально. Вдобавок в случае если написать заявление в поддержку “Платона”, то ответ будет получен лишь через 2 недели.

- Как увеличится настоящая финансовая нагрузка с вводом системы?

- Когда мы начинали дело — мы рассчитывали периоды окупаемости. А с вводом “Платона” мы понимаем, что уже никак не покроем амортизацию, и выход на окупаемость у нас увеличился. Тем свыше, организации необходимо же еще штат какой-то содержать. К тому же, сейчас всякая организация в штате должна иметь самого хорошего логиста. Продемонстрируйте: на дороге федерального значения туман, шофер туда ехать отказывается, а маршрутная карта понуждает его применять поэтому эту дорогу. Значит, необходим опытный логист, который возьмет на себя стратегическую функцию: вспомнит, где нередкие туманы, какие есть дублеры у этих трасс, и заблаговременно выставит подобающие точки на маршрутной карте.

- А что с вычетом или возмещением по налогам?

- А ничего. Мы работаем с НДС. “Платону” платим без НДС, они работают без налога. Но так как в случае если система без НДС — мы его дарим. И это — добавочная нагрузка.

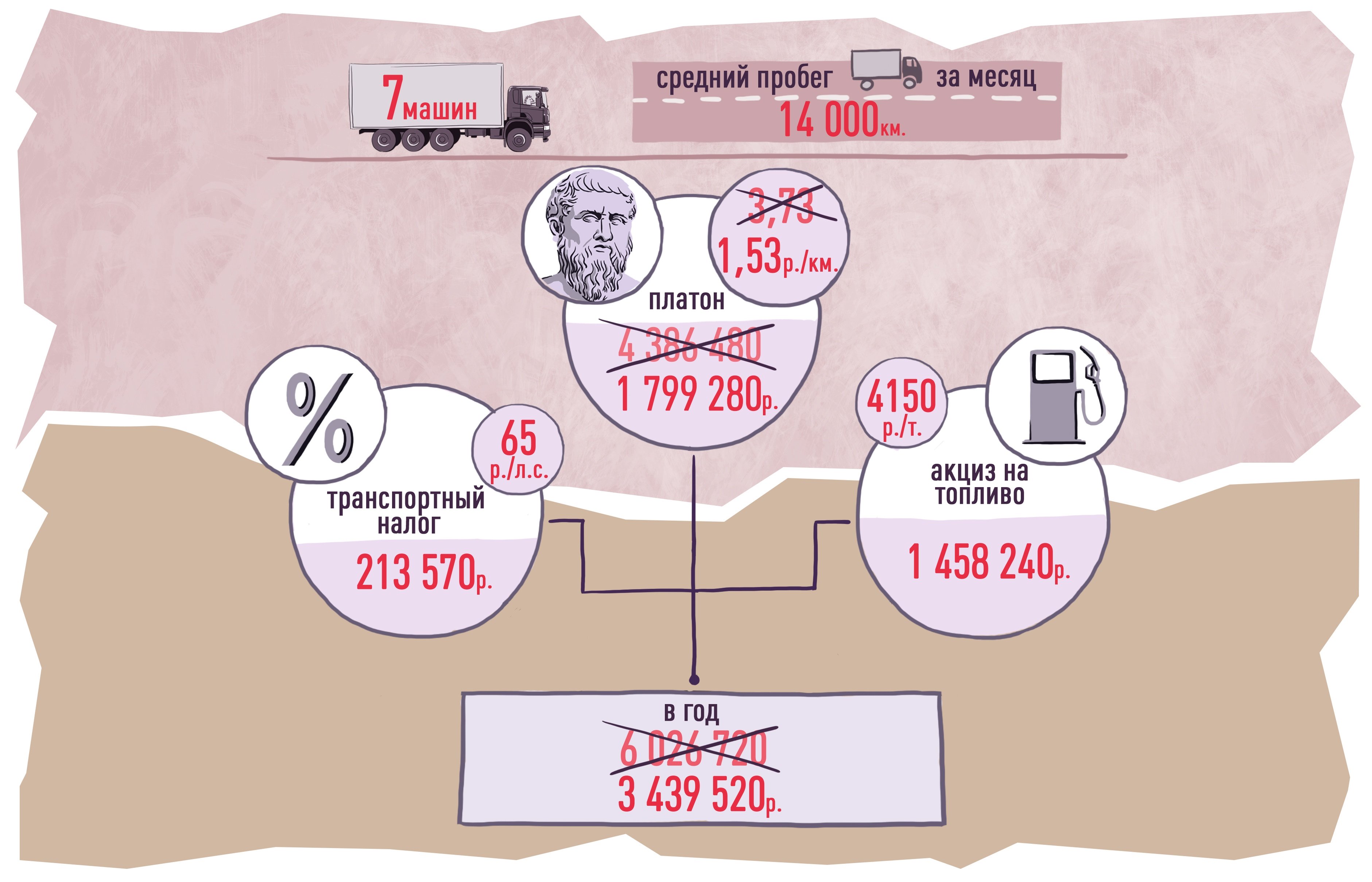

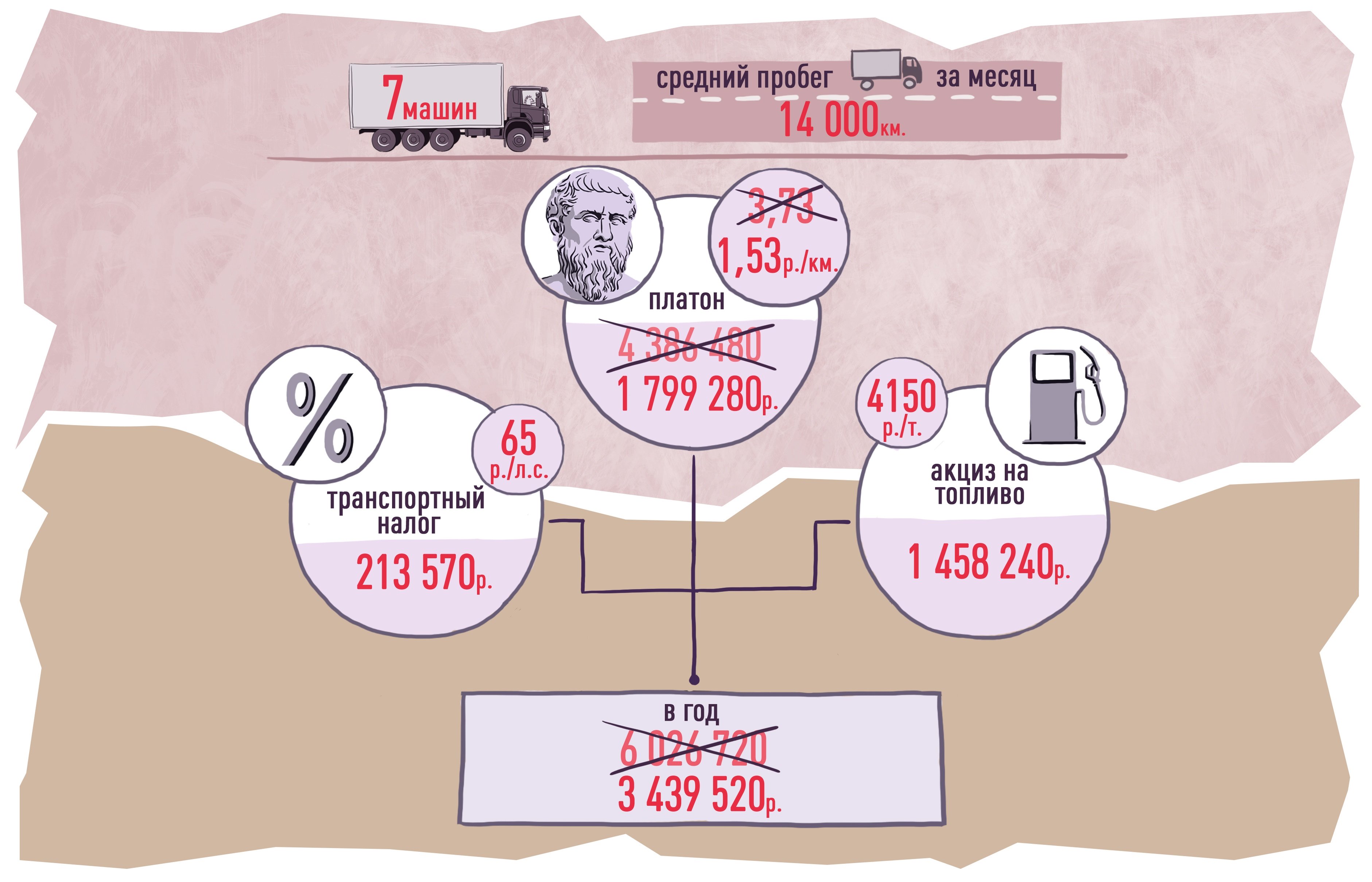

Пример расчетов

Расчеты предрекают ряд оплат за 2016 год для небольшой автотранспортной организации из Петербурга. Парк — 7 автомобилей (весом свыше 12 тысячь киллограм), средний пробег в месяц всякой из них — 14000 км.

- Автотранспортный налог считался для средства передвижения мощностью 469.39 л.с. по ставке 65 рублей./л.с.

- Оплаты в систему “Платон” считались по двум ставкам: аннулированной 3,73 рублей./км и действующей 1.53 рублей./км.

- Налог считался исходя из расхода топлива 40 л / 100 км, ставки 4150 рублей./тонна ДТ.

- Выгодно ли пробовать объехать дороги федерального значения по местным?

- Нет. От Москвы до Красноярска, к примеру, возможно добраться лишь по дорогам федерального значения. Помимо этого, в случае если объезжать по местным, то возможно потерять запчасти, израсходовать кучу денежных средств на бензин. Плюс рамки сумеют отмечать таких почитателей сэкономить — охват у них весьма широкий.

- Но у системы должны быть плюсы. К примеру, считается, что она обязана обезопасить официальных транспортировщиков от незаконных — “серых”.

- Я думаю, в случае если в общем по отрасли наблюдать — поэтому серых транспортировщиков не так уж и довольно много, поскольку с мелкими компаниями никто не заключает договора. Так как все большие организации работают с НДС. К примеру, мы у нового заказчика проходим важную ревизию у службы безопасности. Наблюдают на наши активы, платежеспособность, арбитраж и другое. И лишь затем с нами заключают договор. Я полагаю, что тем не менее часть транспортировок большими организациями по 100-200 автомобилей на рынке существенно выше, чем у ИП с одной автомашиной либо просто физлиц.

Совсем рынок перевозок грузов — один из наиболее стихийных и нерегулируемых. Всякий человек может приобрести грузовик и возить на нем свою собственность — это свобода передвижения. Главная неприятность даже не в транспортировщиках, не смотря на то, что таковой сегмент есть, а в посредниках, которые не несут никакой ответственности. Экспедиторы должны, возможно, очень сильно пострадать.

- А вдруг возвратить лицензирование?

- Лицензирование нужно возвращать непременно! Так как главная неприятность — не “серые” транспортировщики, а “табуретки” — посредники, экспедиторы. Загрузка от прямого грузовладельца до транспортировщика проходит через 4-5 рук, всякий откусывает по кусочку, а территория ответственности у них наряду с этим минимальная. Таковой рынок почистить бы не мешало. Быть может, кстати, что все демаршы, которые сейчас проходят, кроме того окажут помощь вычистить рынок от экспедиторов, которые не имеют никакого воздействия, а просто убивают цену на рынке.

- А каким образом это работает — “у них”?

- Простая схема такова: экспедитор заключает договор, а наряду с этим своей автомашины у него нет, и он подписывает договор с кем-то еще, быть может, тоже с экспедитором. До финального владельца машины может быть 4-5 посредников, вдобавок в случае если в таковой цепи появится один мошенник, то оплаты всем участникам не обеспечены. Может и груз не доехать, и уплата не дойти. В классическом понимании экспедитор — это тот, кто владеет конкретным интеллектуальным багажом относительно транспортировок: вся нормативно правовая документация, все по грузам, по транспортировкам, как ехать, где грузить. Экспедитор — обладатель опыта: заказчик всего знать не должен, да и транспортировщик тоже.

У нас же складывается обстановка, когда экспедитор выдает себя за опытного транспортировщика, не смотря на то, что у него нет ни людей, ни автомобилей, а лишь стол, стул и компьютер. И его задача — просто получить деньги, а уж как он уплатит транспортировку — не имеет значения. И вот тогда являются ИП либо физические лица, которым нужно любыми методами погасить свои займы на грузовики, и они готовы к любой форме партнерства. Черные схемы тут и являются — когда организации работают без НДС.

- Получается, что “Платон” может решить часть этих неприятностей, в частности и отсутствия разрешений.

- С одной стороны, “Платон” на время эту проблему решает, пока идет неразбериха с автомобилями, и не все готовы платить. Но иначе, поэтому в срок смуты на рынке могут появиться мошенники, когда владельцы грузов будут хвататься за любую имеющуюся возможность для доставки своих товаров. Сейчас обстановка такая, что не поставщик диктует цену за транспортировку, а автотранспортная организация. Нам сейчас звонят и говорят: «Юноши, теките машину — по цене договоримся».

- Значит ли это, что организации которые работают по-честному, в частности и экспедиторские, должны будут “подняться”?

- В общем, да! Мое мнение: организации которые имеют громадные парки и заблаговременно готовились к проблеме в связи с увеличением цены, сейчас будут замечательно себя ощущать из-за падения конкуренции.

- А как будет чувствовать себя бизнес который работает с транспортировщиками? Поставщики, ритейлеры?

- На первых порах могут пострадать перекупщики, у коих в конкретную наценку нужно будет включать цена транспортировки. Но это на время и все перестроятся. Не смотря на то, что, пострадают все: и вы, и я. На текущий момент многие не успели подключиться, кто-то бастует, разные акции. Тарифы на транспортировку подросли, и вдобавок не на цена Платона, а процентов на 30-40. Все это перекладывается на изготовителя, который, со своей стороны, поднимет цена продукции и так переложит цена на покупателя. В текущем году нас ожидают весьма дорогие новый год и рождество. Кстати, вот еще необычно: время введения — 15 ноября, на носу — повышенный предновогодний грузопоток. Забастовка и все это может послужить причиной к масштабным перебоям в продаже продуктов. Совершенное время для опытов — январь-февраль, но никак не ноябрь. Праздничные дни отгуляли — возможно побастовать, постоять, что угодно. Искусственное понижение предложения при повышенном спросе увеличит стоимость до небес, и транспортная составляющая в цене продукта резко пойдет вверх.

- В интернете довольно много расчетов, которые говорят о как будто бы малом увеличении.

- Наши грузы на гражданах напрямую не скажутся, поскольку мы работаем с большими организациями: нефть, газ. Но вот простой пример из жизни тех, кто возит продукты. В фуре-рефрижераторе 33 паллета, на паллете 1000 объектов. Транспортировка наряду с этим на среднем по длине маршруте подорожает на 10000р. (Не смотря на то, что по “Платону” излишняя оплата всего в районе 1000р.) И, как полагают ритейлеры, в случае если поделить 10000 на 33000, то получится не так и довольно много. В случае если так полагать, то они, возможно, правы. Я видел эти расчеты: умножить, поделить. Но в действительности не произошло простого прибавления к ставке стоимости “Платона” <1,53р.> — рынок двинулся. Буквально сегодня наблюдал, что ставки на транспортировку из Липецка в Москву были 24 000, а стали 41 000 — вот настоящая отличие. Не смотря на то, что по “Платону”, вроде как, всего 1000р. А сейчас в случае если посчитать, что мы везем муку с копеечной себестоимостью, то подорожание одной пачки получится 5-10 рублей. И таких, тяжелых, но не дорогих товаров — довольно много. Это овощи, фрукты, сода, мука, соль. Конечно, на дорогих товарах это не настолько жестоко скажется.

- А альтернативы большегрузам нет?

- Да, мы уже слышали мнение специалиста о том, что ввод платы для грузовиков может подхватить РЖД. Может, раз ЖД транспортировки дешевле, но медленнее — сделать их соперниками с большегрузами? Нужно понимать, что железная дорога — это значительно менее гибкие транспортировки. Большой срок планирования, да и договориться с ними труднее. Ну и бывали случаи, когда мы пробовали направлять черепицу по железной дороге, а приезжала одна труха — и попробуй получи от ЖД компенсацию, произнесут — плохо закрепили, либо еще чего придумают. Ну а автотранспорт, который меньше 12 тысячь киллограм, в условиях высокой конкуренции, пока большегрузы бастуют, тоже поднимает ставки. У нас есть пару таких автомобилей — для разнообразия. Но нужно понимать, что для больших организаций действует негласный стандарт: 20-92 <20 т - 92 м

3>. Ну и в случае если цены нормализуются на цена самого “Платона” — это все равно будет самым выгодным вариантом.

- Теките, пожалуйста, свой прогноз.

- Я полагаю, что тем не менее обстановка обязана устаканиться. То, что сейчас совершается — это стихийное явление. Все зависит в частности и от протестов. Но в рядах водителей-дальнобойщиков нет единства. Если бы был какой-то единый профсоюз, то организовать акцию было бы проще. Сейчас существует 3 группы: “идейные”, которые устраивают акции, позже те, кто подчинился и все сделал верно, оставив свое мнение при себе, сосредоточившись на исполнении контрактных взаимоотношений с заказчиками — это мы к ним относимся, и есть серединка — “свободные художники”, которые сейчас в неустойчивое время пробуют урвать побольше денежных средств и заказов. А с профсоюзом возможно было бы выразить, что желает отрасль от страны, а то создается такое впечатление, что никто ничего не понимает: ИП кричат одно, большие организации, которые больше занимательны стране, требуют удобства работы.

Скорее всего, плату не аннулируют. Мы сохраняем надежду, что минимум, что могут сделать — оставить на уровне 1,53, как есть сейчас, а предпочтительнее — сократить до требуемых 0,64 рубля. Но цель, похоже — собрать деньги и продолжать дальше их собирать.

Посмотрите еще интересную информацию в области

консультация юриста. Это возможно будет познавательно.